INDEX

Alors que les entreprises sont appelées à travailler à la réalisation d'une société durable, le concept et l'approche de la "finance durable", qui vise à résoudre divers problèmes sociaux en investissant dans des entreprises et en les finançant, gagnent du terrain. Comment les gouvernements s'orientent-ils vers un nouveau système financier et comment les entreprises sont-elles censées réagir ?

Ce rapport présente les derniers développements en matière de finance durable à partir du quatrième rapport du groupe d'experts sur la finance durable, publié par l'Agence des services financiers en juillet 2024.

Table des matières

Qu'est-ce que la finance durable ?

Explication des principaux points du quatrième rapport.

Développement des institutions du marché

Importance d'accroître l'intérêt des parties prenantes pour la finance durable.

Promouvoir le financement de la transition

Initiatives liées à la décarbonisation et à la diversification des questions de durabilité.

Principaux changements depuis le troisième rapport.

Réponse demandée aux entreprises.

Qu'est-ce que la finance durable ?

Que signifie exactement la finance durable ? La FSA explique qu'il s'agit d'une "finance pour une société durable". *1

Le Comité technique de l'ISO sur la finance durable (ISO/TC 322) définit également la finance durable comme "l'intégration des considérations de durabilité, y compris les pratiques environnementales, sociales et de gouvernance, dans le financement et l'approvisionnement des activités économiques". *2

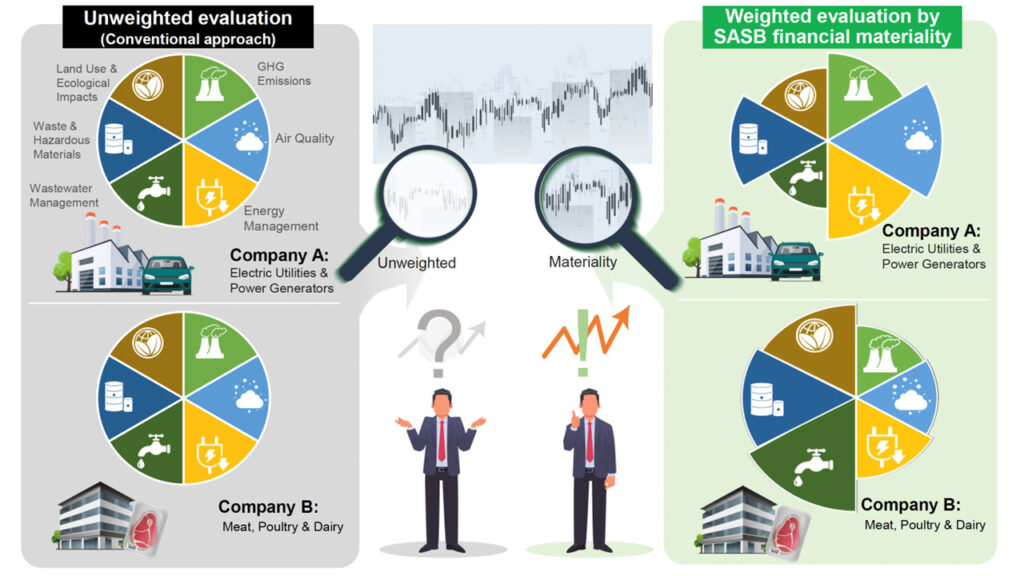

En d'autres termes, les approches visant à résoudre les problèmes environnementaux et sociaux à l'aide de méthodes financières sont collectivement appelées finance durable ; les investissements ESG et les prêts durables sont des exemples spécifiques d'initiatives de finance durable.

Figure 1 : Bureau de planification des politiques, gouvernement métropolitain de Tokyo, "What is Sustainable Finance (above)" (Qu'est-ce que la finance durable ?)Adapté de *3

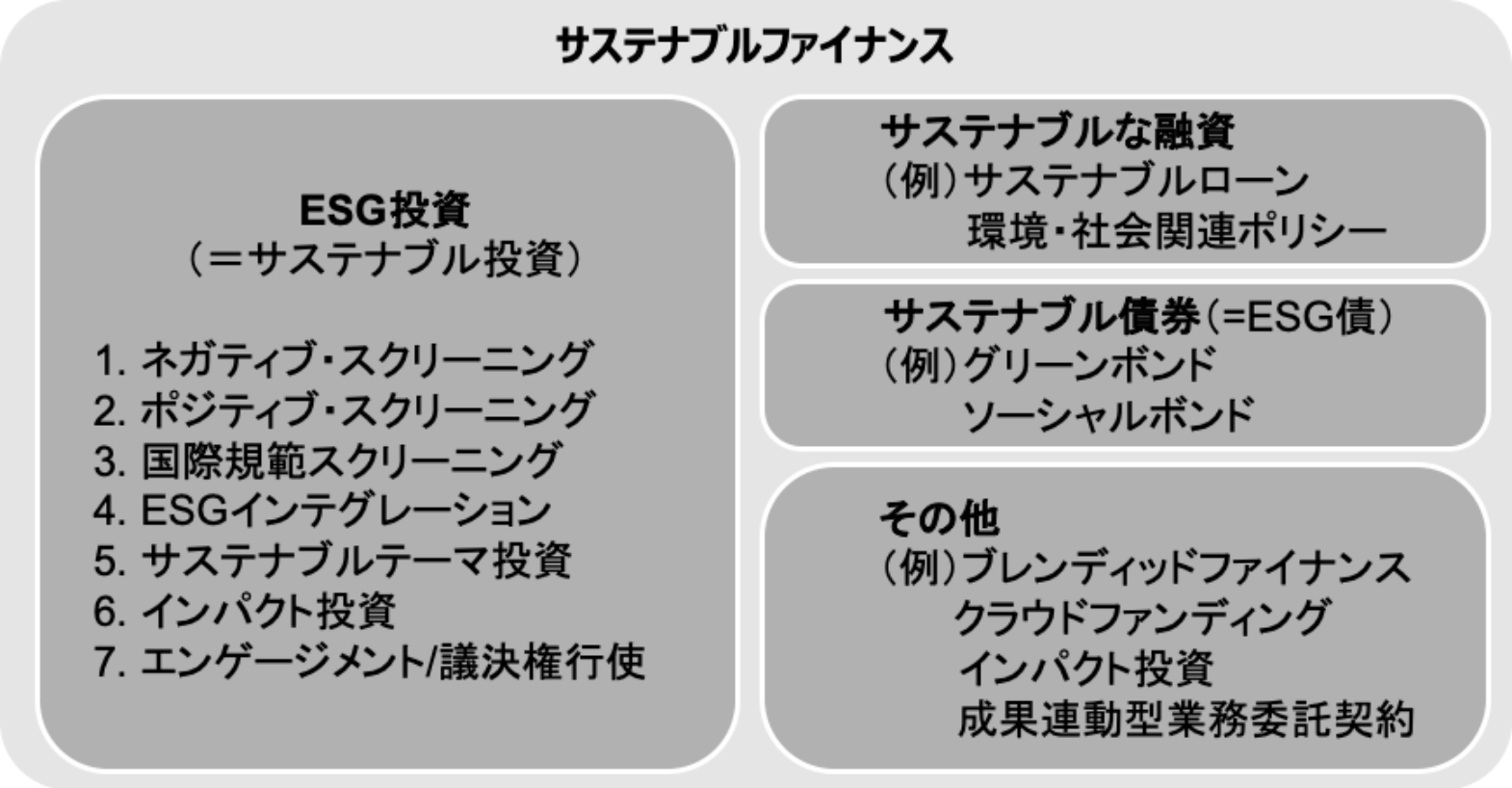

La transition vers une société durable ayant pris de l'importance ces dernières années, la présence de la finance durable s'est rapidement accrue. Par exemple, la part des investissements durables dans le total des investissements des investisseurs institutionnels nationaux a augmenté de plus de 40 % au cours des dernières années (Fig. 2), et le recours à la finance durable devient essentiel pour garantir les fonds nécessaires à la croissance des entreprises et à la croissance de l'économie japonaise.

Figure 2 : Division des salaires et de l'entraide, Département des comptes principaux, Ministère des finances, "ESG investment".Adapté de *4

Le groupe d'experts sur la finance durable se réunit à l'Agence des services financiers depuis décembre 2020 afin d'attirer au Japon des fonds d'investissement durable, dont le montant total est estimé à environ 30 000 milliards de dollars dans le monde*5, et de promouvoir la croissance des entreprises et de l'économie japonaises en développant la finance durable.

Pour en savoir plus sur la finance durable, cliquez ici.

[Commentaire] Finance durable - Réponse durable dans l'industrie financière.

Explication des principaux points du quatrième rapport.

Le quatrième rapport, le dernier rapport du groupe d'experts sur la finance durable, a été publié le 9 juillet 2024. Le rapport original est disponible sur le lien suivant.

FSA :Quatrième rapport du groupe d'experts sur la finance durable.

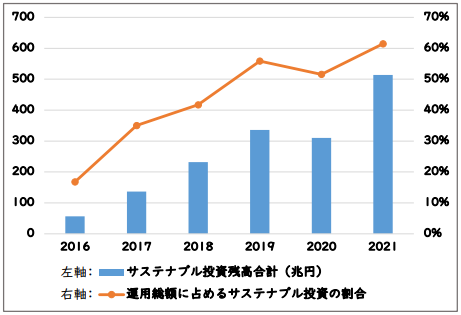

Cette section décrit les aspects particulièrement importants des initiatives et des questions relatives à la finance durable abordées dans le quatrième rapport dans quatre domaines : le développement des institutions du marché, la promotion auprès des parties prenantes, le développement d'un environnement d'investissement spécifique au secteur et les initiatives liées à la décarbonisation.

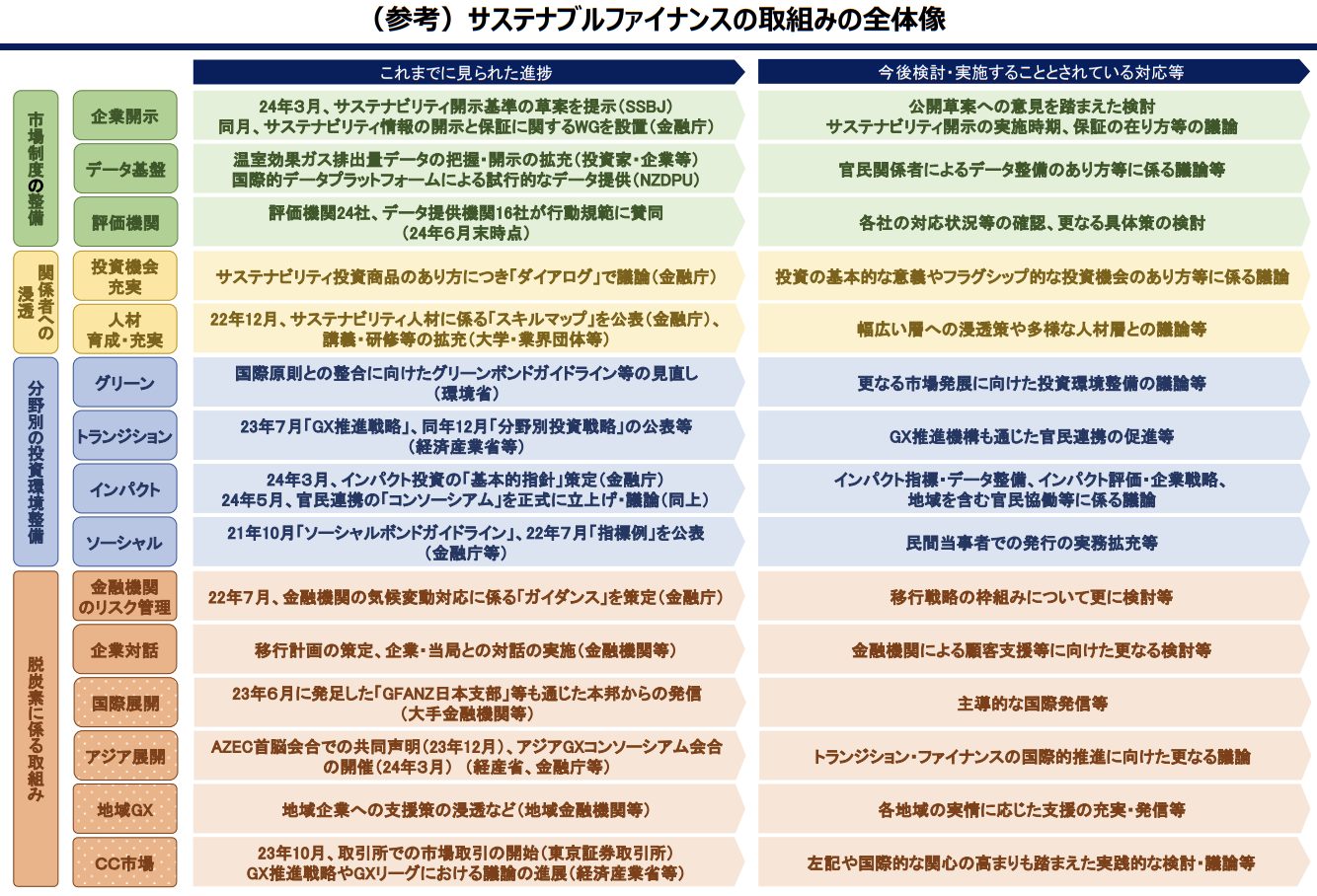

Figure 3 : Quatrième rapport du groupe d'experts sur la finance durableAdapté de *6

(1) Développement du système de marché.

Afin d'élargir l'échelle de la finance durable, il est nécessaire de développer un environnement dans lequel les investisseurs et les autres acteurs peuvent obtenir des données précises pour comparer et juger chaque produit d'investissement. Dans le quatrième rapport, les trois questions clés sont les suivantes : les entreprises devraient divulguer volontairement des informations sur le développement durable, une base de données devrait être développée pour consolider et fournir des informations sur le développement durable des entreprises, etc. et les organismes d'évaluation ESG devraient fonctionner de manière appropriée.

Des mesures ont été prises pour améliorer la divulgation d'informations par les entreprises, par exemple, le Conseil des normes de durabilité (SSBJ) a publié un projet de normes de divulgation d'informations par les entreprises en mars 2024. En outre, l'Agence des services financiers (FSA) fournit des systèmes tels qu'EDINET qui permettent au public de consulter le contenu des rapports sur les valeurs mobilières sur des ordinateurs. *7 *8

D'autre part, le rapport souligne que les informations non financières utilisées pour évaluer les efforts d'une entreprise en matière de développement durable sont souvent non quantitatives, ce qui rend difficile la normalisation et l'amélioration de la qualité. Bien que des initiatives telles que l'établissement d'un code de conduite pour les organismes d'évaluation ESG soient déjà en place, le rapport indique qu'il est important d'envisager d'autres mesures concrètes pour garantir la praticité et la fiabilité des informations sur le développement durable. *9

(⑵ Importance de l'intérêt croissant des parties prenantes pour la finance durable.

Si les investisseurs s'intéressent à la finance durable, la connaissent et investissent activement dans des placements durables, les entreprises et l'économie dans son ensemble connaîtront une croissance stable et à long terme. C'est pourquoi la politique consiste à élargir l'éventail des possibilités d'investissement afin d'attirer les investisseurs.

Pour les investisseurs institutionnels, tels que les propriétaires d'actifs, l'organisation les encourage à gérer et à investir dans des actifs de manière durable en annonçant, par exemple, les principes des propriétaires d'actifs (projet). *Pour les investisseurs individuels, le gouvernement a également créé un système pour faciliter l'investissement dans le développement durable en annonçant, par exemple, des lignes directrices de supervision pour les fonds d'investissement ESG. *11

Toutefois, le quatrième rapport périodique souligne que "si des progrès ont été réalisés dans les initiatives et les mesures de finance durable, certains aspects de la signification fondamentale de la finance durable n'ont pas nécessairement été largement compris". En particulier, il est difficile pour les investisseurs individuels de saisir l'importance et les effets de l'investissement durable, et il leur est difficile de sentir qu'ils contribuent à résoudre des problèmes sociaux. Afin d'accroître l'intérêt des investisseurs pour la finance durable, il est important de leur fournir des opportunités d'investissement et des informations qui leur permettent de réaliser concrètement l'importance et les effets fondamentaux de l'investissement durable. Plus précisément, le rapport souligne que les produits dont l'utilisation des fonds est claire et qui permettent d'imaginer et de réaliser facilement les effets de l'investissement, tels que les obligations qui investissent dans des projets contribuant à l'amélioration de l'environnement dans la région, sont susceptibles de susciter l'intérêt.

Le manque de personnel spécialisé dans la durabilité a également constitué un défi dans la mesure où les connaissances suprarégionales et globales sur l'investissement durable n'ont pas été suffisamment diffusées à tous les niveaux de gestion et aux autres parties prenantes. Afin de développer le personnel chargé de la durabilité, nous envisageons de communiquer largement sur les besoins du personnel chargé de la durabilité et sur des images spécifiques de développement de carrière, et d'augmenter le nombre de personnes intéressées par la finance durable par le biais de discussions ouvertes avec une variété de personnel et de parties prenantes.

(iii) Promouvoir le financement de la transition.

Parmi les quatre investissements énumérés dans la section "Développement du climat d'investissement par secteur" de la figure 3, cette section donne un aperçu des efforts déployés à ce jour et des perspectives d'avenir pour le "financement de la transition", qui a fait l'objet d'une attention particulière dans le quatrième rapport.

Le financement de la transition fait référence à "une nouvelle approche de financement qui vise à soutenir les entreprises qui font des efforts constants de réduction des GES conformément à une stratégie à long terme visant à parvenir à une société décarbonisée". *GX est également l'abréviation de "transformation verte", qui désigne une évolution de la structure économique et industrielle vers une société centrée sur les énergies propres en réduisant l'utilisation des énergies fossiles. Par exemple, si une entreprise prend des mesures en faveur de la GX, elle est éligible au financement de la transition, ce qui lui permet de lever des fonds en douceur.

Pour en savoir plus sur GX, cliquez ici.

Ces dernières années, le Japon a été très actif dans le domaine du financement de la transition, comme le montre la promotion de l'investissement GX, avec la politique de base sur le financement de la transition formulée en 2021 et les orientations de suivi en 2023, et la première obligation de transition émise par l'État au monde, l'obligation d'intérêt pour la transition climatique, émise en février 2024. L'obligation d'intérêt pour la transition climatique, la première obligation de transition émise par un État au monde, a été émise en février 2024. Il s'agit d'un domaine dans lequel le gouvernement japonais déploie des efforts notables. *Le quatrième rapport considère que les obligations d'intérêt pour la transition climatique "visent à servir de catalyseur pour l'expansion du financement de la transition au Japon et à l'étranger", et les initiatives de financement de la transition devraient se développer encore davantage à l'avenir.

⑷ Initiatives liées à la décarbonisation et à la diversification des questions de durabilité.

En ce qui concerne les initiatives de décarbonisation liées au financement de la transition, le quatrième rapport couvre la gestion des risques et le soutien aux clients dans les institutions financières, la promotion de la décarbonisation internationale et régionale et le GX, ainsi que les marchés de crédits carbone.

En juillet 2022, l'Agence des services financiers a publié son "Approche fondamentale de la lutte contre le changement climatique dans les institutions financières". *Le rapport indique également qu'il est important que les institutions financières contribuent à la croissance et à la durabilité de l'économie et de la société (entre autres) en identifiant les risques et les opportunités liés aux activités de leurs clients, en réduisant les risques et en favorisant les opportunités (quatrième rapport, p. 20), et que les institutions financières devraient aider leurs clients à gérer leurs risques liés au changement climatique. Le rapport indique également que les institutions financières devraient aider leurs clients à gérer les risques liés au changement climatique.

En ce qui concerne le développement et la pénétration de la décarbonisation internationale et du GX, le gouvernement déclare qu'il continuera à promouvoir et à diffuser le GX, en montrant ses réalisations telles que le Consortium asiatique du GX et le Sommet des dirigeants de l'AZEC. D'autre part, le rapport indique également que bien que le GX pour les PME*17 , qui représentent 20 % des émissions de GES des entreprises, soit une question importante, il n'est pas toujours facile pour les PME, confrontées à divers problèmes de gestion, de s'attaquer au GX. Afin de soutenir les PME dans leurs efforts de GX, le rapport explique qu'il sera important de communiquer sur le fait que les initiatives de décarbonisation ne réduiront pas seulement les risques pour les entreprises, mais qu'elles amélioreront également la gestion et créeront des opportunités commerciales.

En ce qui concerne les crédits carbone, le système d'échange de quotas d'émission de la GX League devrait être pleinement opérationnel en 2026*18 , à titre d'exemple, et l'hypothèse est que les échanges seront encore étendus et diversifiés à l'avenir, et le groupe a indiqué qu'il avait l'intention de promouvoir la recherche et la discussion pour assurer la transparence et la solidité des échanges de crédits carbone. Le gouvernement a indiqué qu'il avait l'intention de promouvoir la recherche et la discussion pour garantir la transparence et la solidité des transactions liées aux crédits carbone.

D'autre part, le rapport souligne également que les questions environnementales et sociales modernes deviennent de plus en plus diverses, telles que la protection de la biodiversité et les questions de droits de l'homme associées au travail dans la chaîne d'approvisionnement, et que les différentes questions de durabilité s'influencent mutuellement de la même manière que la préservation du capital naturel peut conduire à des améliorations dans le domaine du changement climatique, de sorte que pour résoudre les questions de durabilité, il est nécessaire d'envisager de manière globale les différentes questions environnementales et sociales dans une perspective large, et pas seulement la décarbonisation et le GX. Le quatrième rapport souligne que, pour résoudre les problèmes de durabilité, il est nécessaire de prendre en compte de manière exhaustive les différentes questions environnementales et sociales dans une perspective large qui ne se limite pas à la décarbonisation et au GX. (Extrait du quatrième rapport, p. 5 : Question centrale (3))

Principaux changements depuis le troisième rapport.

Au cours de l'année qui s'est écoulée entre la publication du troisième rapport en juin 2023 et la publication du quatrième rapport, comment les circonstances entourant les finances durables, ainsi que l'approche de la FSA et du gouvernement à l'égard des finances durables, ont-elles changé ? Cette section explique les changements intervenus depuis le troisième rapport, en comparant les nuages de mots et les décomptes de mots des troisième et quatrième rapports.

Figure 4 : Nuage de mots du troisième rapport(Préparé par l'auteur)

Figure 5 : Nuage de mots du quatrième rapport(Préparé par l'auteur)

Tableau 1 Tableau comparant le nombre d'occurrences des mots caractéristiques(Préparé par l'auteur)

Le nuage de mots des figures 4 et 5 montre que les mots liés au financement de la transition, tels que "transition" et "obligations porteuses d'intérêts transitoires", sont plus présents dans le quatrième rapport périodique que dans le troisième. Le tableau 1 extrait les mots qui apparaissent dans les troisième et quatrième rapports périodiques et qui sont caractéristiques des troisième et quatrième rapports périodiques. Des mots tels que "émissions financées" et "GX League" ont augmenté en nombre d'occurrences dans le quatrième rapport périodique. En revanche, le nombre d'occurrences de mots tels que "changement climatique" et "ESG" a diminué dans le quatrième rapport périodique par rapport au troisième rapport périodique, ce qui indique une évolution vers un soutien plus spécifique aux entreprises.

Les termes "finance verte" et "obligations vertes" sont également devenus plus fréquents depuis le quatrième rapport. La finance verte fait référence aux "obligations ou emprunts*19 destinés à lever des fonds spécifiquement pour des initiatives dans des domaines environnementaux tels que les mesures de lutte contre le réchauffement climatique et les énergies renouvelables", dont les obligations vertes sont des obligations.

Le quatrième rapport périodique note que " les principes internationaux relatifs aux instruments financiers présentant des caractéristiques vertes ont été mis à jour de temps à autre, et il est important d'en discuter continuellement au Japon et (omis) de les refléter dans notre cadre en temps opportun ". En fait, les lignes directrices sur les obligations vertes*20 établies en 2017 ont été révisées deux fois jusqu'à présent, et les systèmes et règles liés à la finance verte devraient continuer à changer.

Réponse demandée aux entreprises.

Grâce à des initiatives gouvernementales actives, les investissements et les prêts futurs devraient être encore plus influencés par la finance durable. Quelles mesures les entreprises doivent-elles prendre pour garantir un accès aisé à l'aide financière ?

Promouvoir et faire connaître les initiatives en faveur d'une société décarbonée.

Le mouvement en faveur du financement de la transition est devenu très actif ces dernières années et, à l'avenir, les entreprises activement engagées dans le GX et d'autres initiatives en faveur d'une société décarbonée seront très appréciées par les investisseurs et les institutions financières.

Amélioration de la divulgation des informations relatives au développement durable.

En quantifiant et en divulguant les initiatives sociales durables, les investisseurs intéressés par la finance durable auront plus de facilité à investir et à financer. Un programme de subvention des coûts liés à l'obtention d'évaluations tierces par des organismes d'évaluation ESG et d'autres institutions lors de la levée de fonds par le biais du financement de transition débutera également en juin 2024*21, et l'on s'attend à ce que de nombreuses entreprises divulguent des informations sur le développement durable et améliorent leurs informations.

aiESG propose des services d'analyse ESG sur la chaîne d'approvisionnement des produits manufacturés. Si vous avez des questions sur la divulgation d'informations par les entreprises, n'hésitez pas à nous contacter.

Demande de renseignements :https://aiesg.co.jp/contact/

Références.

*1 https://www.fsa.go.jp/policy/sustainable-finance/index.html

*2 https://webdesk.jsa.or.jp/common/W10K0500/index/dev/isotc_322/

*3 https://2021.tsfw.tokyo/what_is_sustainable_01

*4 https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_kkr/proceedings/material/kyosai20221125-3-2.pdf

*5 https://www.gsi-alliance.org/members-resources/gsir2022/

*6 https://www.fsa.go.jp/singi/sustainable_finance/siryou/20240709/01.pdf

*7 https://www.ssb-j.jp/jp/domestic_standards/exposure_draft/y2024/2024-0329.html

*8 https://www.fsa.go.jp/search/20231211.html

*9 https://www.fsa.go.jp/topics/news/r4/singi/20221215/20221215.html

*10 https://www.cas.go.jp/jp/seisaku/atarashii_sihonsyugi/bunkakai/asset_dai4/siryou1.pdf

*11 https://www.fsa.go.jp/common/law/guide/kinyushohin/

*12 https://www.meti.go.jp/policy/energy_environment/global_warming/transition_finance.html

*13 https://www.fsa.go.jp/topics/news/r2/singi/20210507_2/03.pdf

*14 https://www.fsa.go.jp/topics/news/r4/singi/20230616.html

*15 https://www.mof.go.jp/jgbs/topics/JapanClimateTransitionBonds/index.html

*16 https://www.teitanso.or.jp/cif3/

*17 https://www.env.go.jp/content/000123580.pdf

*18 https://www.env.go.jp/earth/ondanka/page_01417.html

*19 https://www.resonabank.co.jp/hojin/service/kigyoseicho/sien/sei_c0410.html

*20 https://greenfinanceportal.env.go.jp/bond/guideline/guideline.html

*21 https://www.teitanso.or.jp/cif3/

[Article connexe.

Liste des rapports : Règlements/normes

[Commentaire] Finance durable - Réponse durable de l'industrie financière

[Commentaire] Vue d'ensemble de la stratégie GX du Japon - Vers l'accélération de la transformation verte.

[Commentaire] Situation actuelle et défis de l'investissement durable.

Commentaire] SFDR : Qu'est-ce que le règlement de l'UE sur la publication d'informations en matière de finance durable ? -Obligation de publier des informations ESG sur les produits financiers

[Commentaire] Soupe à l'alphabet - Désordre et convergence des normes de durabilité.