索引

近年来,企业活动的可持续性变得越来越重要,越来越多的公司参照 ESG 相关国际标准和其他标准披露非财务信息。但在实际投资中,这些海量信息是如何获取和反映的呢?本期我们将重点关注国际 "可持续投资 "的现状及其面临的挑战。

目录

可持续投资的七种方法。

可持续投资的现状

围绕可持续投资和 ESG 管理的问题

努力披露信息

与实际情况不符

评估方面的困难

结论

可持续投资的七种方法。

可持续投资首先指的是什么类型的投资?可持续投资、社会影响投资和环境、社会和治理投资等术语的使用相当模糊,通常很难清楚地解释它们之间的区别。

本文的讨论基于全球可持续投资联盟(GSIA)定义的七种方法,该联盟是一个促进可持续投资的国际组织。

| 技术 | 概述。 |

| 影响投资 | 投资对社会和环境产生积极影响。 需要对影响进行衡量和报告,并证明投资者的意图。 |

| 阳性/同类最佳筛选 | 投资于在行业内环境、社会和公司治理方面表现良好并超过规定门槛的行业、公司和项目 |

| 可持续性和专题投资 | 投资于有助于可持续环境和社会解决方案的主题和资产(如可持续农业、性别平等)。 |

| 基于代码的筛选。 | 根据国际标准,如联合国、国际劳工组织和经济合作与发展组织发布的标准进行筛选。 |

| 负筛选 | 根据被认为不符合投资条件的产品或商业活动(如武器制造、动物试验),将某些行业、公司、国家等排除在基金或投资组合之外。 |

| ESG 整合 | 一种投资方法,系统、明确地将环境、社会和治理因素纳入财务分析,目的是提高风险调整后的回报。 |

| 公司参与和投票权 | 通过与管理层沟通和投票权,利用投资者的权利影响公司行为 |

表 1:可持续投资工具

(资料来源负责任投资方法的定义作者根据 [1] 编写)

公司披露的非财务信息可用于多种用途,包括用于将公司与同行进行比较(正面/同类最佳筛选)、检查公司是否遵守法规(基于法规的筛选)以及以各种方式评估各项举措(例如以可持续性为主题的投资)。有在实际的投资产品和投资策略中,这些方法被结合使用,这些方法所占的比例在不同地区和不同年份呈现出不同的趋势。

可持续投资的现状

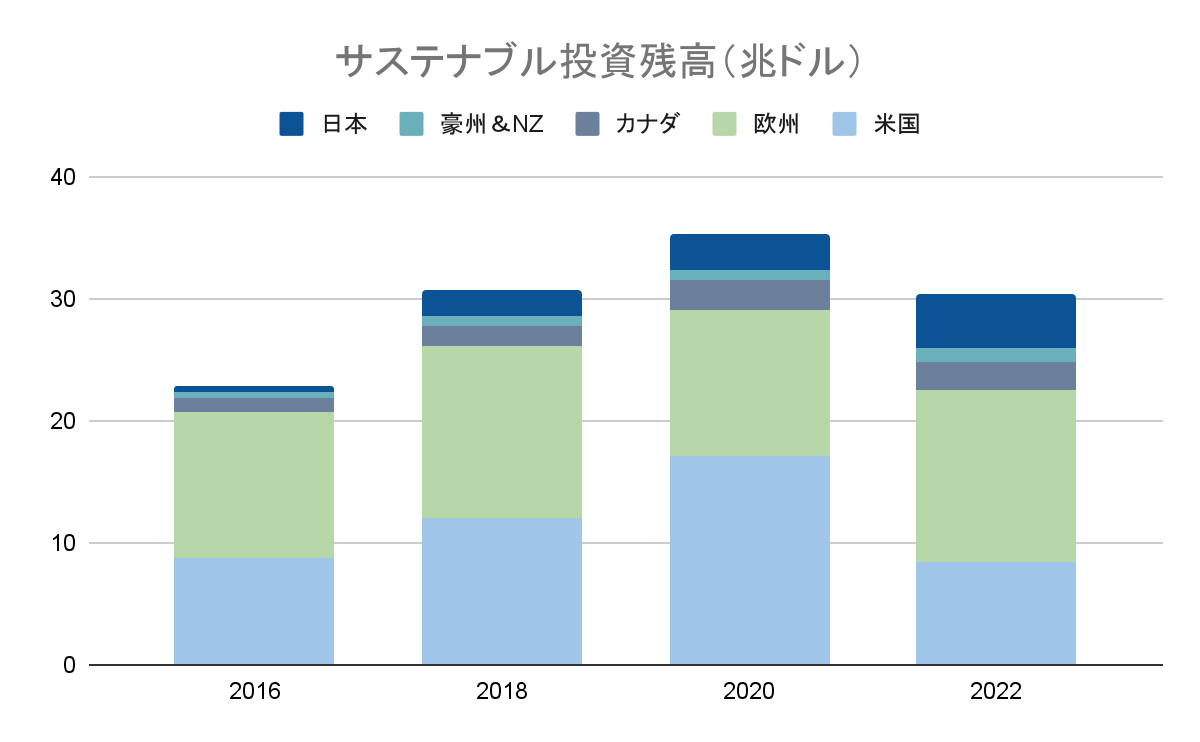

尽管对可持续投资的日益关注似乎表明全球投资余额正在增加,但事实并不一定如此。下图显示了根据全球可持续投资协会发布的《全球可持续投资评论》,各国和各地区的可持续投资余额。

图 1:可持续投资余额

(资料来源2022 年全球可持续投资回顾作者根据)

从图中可以看出,美国的数据在 2020 年至 2022 年间明显下降。这反映了调查方法的变化,许多 ESG 整合产品不再计算在内,而在 2020 年调查之前,这些产品一直占美国可持续投资的大部分。虽然有可能将这一结果仅仅归因于标准的变化,但也有可能过去将现实情况不明确的产品视为可持续投资。不同国家和地区有不同的评估机构,这也使整体情况变得复杂。

与此同时,日本的投资余额也在持续增长。根据日本可持续投资论坛(JSIF)的调查,截至 2023 年 3 月底,可持续投资总值超过 537 万亿日元[2]。

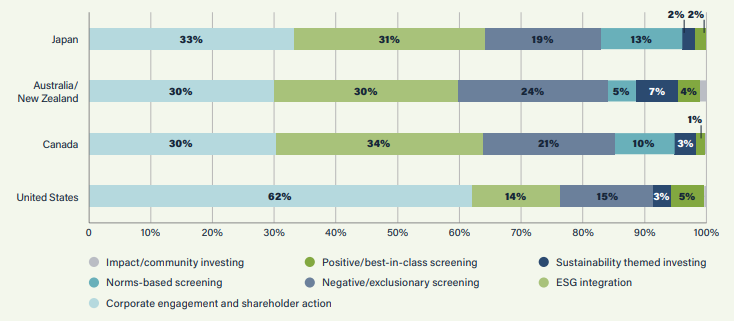

从可持续投资的细分中也可以看出各国之间的差异。图 2 显示了日本、澳大利亚/新西兰、加拿大和美国按投资方式分列的可持续投资比例。

图 2:不同国家的可持续投资细目

(资料来源2022 年全球可持续投资回顾)

本 GSIA 报告未披露欧洲的投资明细。在其他国家和地区,企业参与/投票、ESG 整合和负面筛选占总数的 80% 以上。在日本,负面筛选所占比例相对较小,基于标准的筛选也是首选方法。

美国在企业参与和投票方面显示出 621 TP3T 的独特图表,这是因为剔除了因前述调查方法变化而未包含 ESG 整合具体信息的基金。

可持续发展的概念在市场上已不容忽视,但即使在当前,对环境、社会和公司治理评分的评估和使用也各不相同。虽然公司被要求披露非财务信息的趋势预计会继续下去,但公司很可能会对评价标准不明确、可能存在 "洗绿 "行为的信息采取更严厉的态度。

围绕可持续投资和 ESG 管理的问题

本节现在探讨企业环境、社会和公司治理管理及其评估系统面临的挑战。参与信息披露的公司和投资于可持续发展的投资实体面临以下障碍

努力披露信息

首先,企业环境、社会和公司治理信息披露涉及许多成本。由于国际组织和其他组织制定了大量披露标准,所需的披露项目种类繁多,需要处理的数据量巨大,因此仅仅整理必要的信息就不是一件容易的事。收集信息的途径不仅限于可以在公司内部完成的信息,如女性在管理职位中所占的比例,或易于可视化和量化测量的项目,如二氧化碳排放量,还包括没有明确制定披露标准的项目,如需要通过供应链回溯数据的项目,或涉及社会层面的项目。获得所有这些信息的途径各不相同。此外,ESG 本身涉及多个领域,需要多种技能,包括使用系统进行数据分析和对国际标准进行审查,因此,对于一般公司来说,找到合适的人来负责是一项挑战。

与实际情况不符

环境、社会和公司治理信息披露存在各种困难,但也有人指出,实际公布的信息与实际业务之间存在差异。此外,即使收集了数据,如果不能用于改善经营,也无法提高企业的可持续发展能力:根据 2023 年对日本企业的调查,55% 以上的企业表示无法将收集到的 ESG 数据用于管理决策和业务运营。[3].有人说,不仅要提高高级管理层的认识,还要提高全体员工对企业举措的认识,世界各地的公司正在实施将薪酬与环境、社会和公司治理得分挂钩等方法[4]。

评估方面的困难

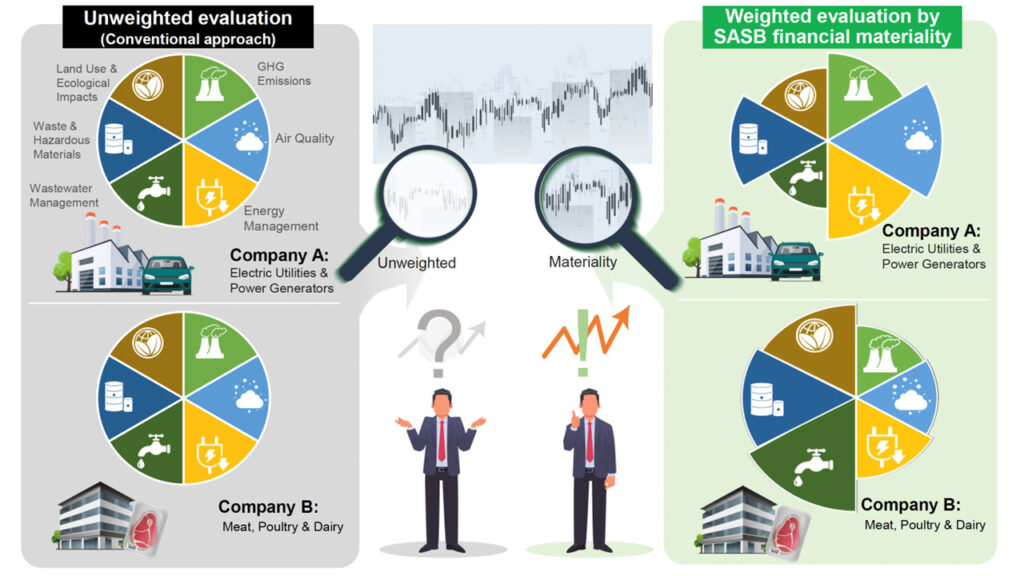

由于上述环境、社会和公司治理管理方面的挑战,投资实体利用非财务信息对公司进行评估仍非易事。此外,由于投资者的评估标准和 ESG 项目的优先级各不相同,目前的状况还没有达到不愿在 ESG 方面做出贡献的公司被迫退出市场的地步。投资者和市场越来越多地呼吁提高环境、社会和公司治理评估机构的透明度,采取措施解决 "洗绿 "问题,并在可持续投资中确立投资视角,这需要从长远角度考虑才能实现回报。

结论

在本文中,我们重点探讨了可持续投资的现状,以及在企业和市场可持续发展运动背景下,环境、社会和公司治理管理所面临的挑战:有必要超越环境、社会和公司治理报告的研究和倡议,了解现状,改善实际情况,并从长远角度建立投资框架。

从可持续投资和 ESG 管理的基础知识到非财务信息的实际披露,aiESG 均可提供支持。

询问:

https://aiesg.co.jp/contact/

参考书目

[1] 负责任投资方法的定义(gsi-alliance.org)

[2] JSIF 2023 年调查结果发布公告.pdf (japansif.com)

[3] 关于 ESG 数据收集和披露的 2023 年调查

[4] 全球管理层和投资者对 "ESG "和 "薪酬 "的态度调查 (pwc.com)

*相关页面*。

报告清单:法规/标准

https://aiesg.co.jp/topics/report/tag/基準-規制/

评论] 可持续金融。

~金融业的可持续应对~。

https://aiesg.co.jp/topics/report/240209_sustainable-finance/

[评论] SFDR:什么是欧盟可持续金融信息披露条例?

-披露金融产品 ESG 相关信息的义务。

https://aiesg.co.jp/topics/report/2301222_sfdr/

[论文评论] 环境评估与股票回报之间的关系。

~ 投资者将不进行环境管理的公司视为重大风险 ~。

https://aiesg.co.jp/topics/report/230712_escore_investor/

[评论] 字母汤

〜可持续发展标准的动荡与趋同。

https://aiesg.co.jp/topics/report/2301226_alphabet-soup/