¿Qué es el SFDR?

En marzo de 2021 entró en vigor en Europa el Reglamento sobre Divulgación de Información Financiera Sostenible (SFDR).

El principal objetivo del SFDR es permitir a los inversores que operan en el Espacio Económico Europeo captar fondos de manera sostenible. Mediante la divulgación de información sobre los aspectos medioambientales, sociales y de gobernanza ("ASG") de los instrumentos financieros a los inversores de una manera fácil de entender, el SFDR pretende mejorar la transparencia y la rendición de cuentas y evitar el greenwashing (es decir, iniciativas medioambientales aparentes que no van acompañadas de acciones o actividades reales).

El siguiente índice ofrece información detallada sobre el SFDR.

Índice

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)Antecedentes de la creación del SFDR

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)¿Cuáles son las principales diferencias entre el SFDR y la Taxonomía de la UE?

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)Asunto SFDR.

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)¿Qué repercusiones tendrá para las empresas de fuera de la UE, incluido Japón?

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)Requisitos básicos de información

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)Importancia de la SFDR.

punto medio (símbolo tipográfico utilizado entre términos paralelos, nombres en katakana, etc.)Tareas futuras.

Antecedentes de la creación del SFDR

Antes de la aprobación del SFDR, las instituciones financieras de la UE podían establecer sus propias normas para la divulgación de información ASG y emitir declaraciones. Sin embargo, no existían medios para comprobar que las declaraciones se ajustaban a estas normas, lo que suponía un problema. La existencia de una amplia variedad de normas de divulgación establecidas de forma independiente puede dar lugar al lavado verde, ya que los participantes en los mercados financieros ("FMP") y otros inversores no pueden obtener información fiable en materia de ASG de las empresas en las que invierten.

Por ejemplo, algunos productos que afirman ser respetuosos con el medio ambiente pueden no estar respaldados por datos legítimos u otras pruebas, o pueden violarse los derechos humanos en el proceso de fabricación del producto. Sin embargo, si varias normas de revelación de información están desordenadas, los inversores pueden apoyar a empresas que realizan actividades que no van acompañadas de la situación real.

Para poner fin a estas diversas normas de divulgación establecidas de forma independiente, el SFDR estableció normas uniformes y claras sobre ASG para los instrumentos financieros. A continuación, la SFDR se aprobó en forma de divulgación obligatoria sobre ASG para los gestores de activos, las FMP y otros inversores de la UE.

¿Cuáles son las principales diferencias entre el SFDR y la Taxonomía de la UE?

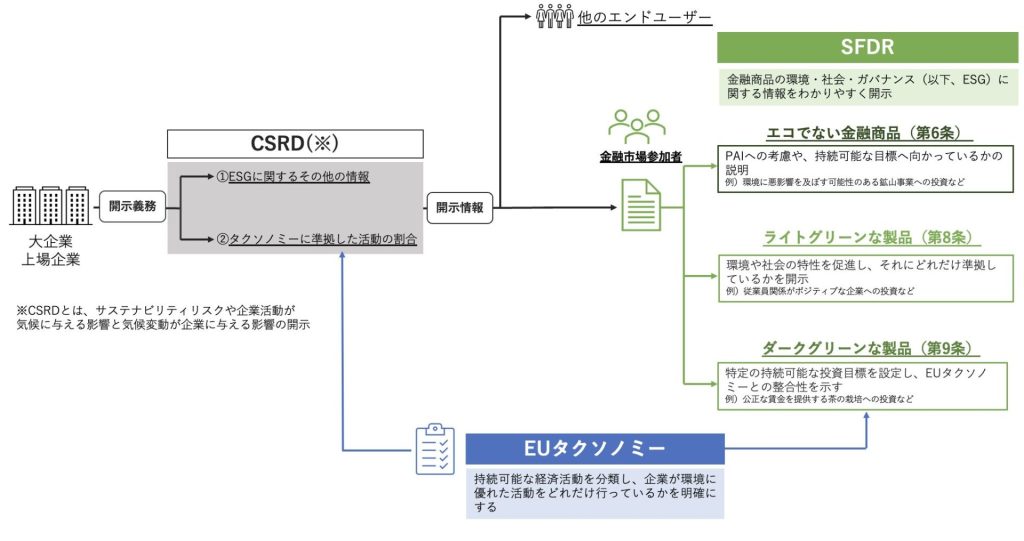

Para entender el SFDR, es importante comprender en qué se diferencia del Reglamento sobre la Taxonomía de la UE ("Taxonomía de la UE"). Aunque comparten el mismo objetivo de financiar una sociedad sostenible, tienen funciones diferentes y están diseñados para complementar los requisitos del otro.

La Taxonomía de la UE determina si la actividad económica de una empresa es sostenible en función de los siguientes seis objetivos medioambientales y cuatro requisitos de conformidad.La Taxonomía de la UE sólo establece obligaciones de clasificación y divulgación y no prohíbe la inversión en actividades económicas que no cumplan los criterios. Sin embargo, la financiación de actividades económicas consideradas no sostenibles se considera desventajosa en términos de condiciones.

El SFDR, por su parte, se centra en la divulgación de información ASG sobre los productos de inversión, lo que permite a los inversores comparar fácilmente la información sobre la sostenibilidad de los productos. En otras palabras, la Taxonomía de la UE evalúa la sostenibilidad basándose en las actividades reales de una empresa, mientras que el SFDR se centra en proporcionar información a los inversores a través de una mayor transparencia de los productos de inversión.

| SFDR | Taxonomía de la UE. | |

| Asunto. | Principalmente productos de inversión (por ejemplo, fondos de inversión) | Principalmente empresas y actividades comerciales. |

| Objetivo. | Articular la sostenibilidad de los productos de inversión desde una perspectiva medioambiental, social y de gobernanza (ESG). | Clasificar las actividades económicas sostenibles e identificar las actividades ambientalmente superiores de las empresas. |

| significa | Exigir la divulgación de información ASG y clasificar los productos de inversión | Ofrece un sistema de clasificación de las actividades económicas sostenibles y evalúa el cumplimiento de los criterios por parte de las empresas. |

| ventaja | Facilitar a los inversores la comparación entre productos | Las empresas hacen explícita su propia sostenibilidad y aumentan su credibilidad ante el mercado |

Cuadro 1 Principales diferencias entre el SFDR y la taxonomía de la UE

*Seis objetivos medioambientales y cuatro requisitos de conformidad de la Taxonomía de la UE.

Tiene un total de seis objetivos medioambientales: 1) mitigación del cambio climático, 2) adaptación al cambio climático, 3) uso sostenible y conservación de los recursos hídricos y marinos, 4) transición a una economía circular, 5) contaminación ambiental y prevención y control de la contaminación, y 6) protección y restauración de la biodiversidad y los ecosistemas.

Los cuatro requisitos de conformidad son: a) la actividad debe contribuir sustancialmente a uno o más de los seis objetivos medioambientales; b) no debe causar daños significativos a ninguno de los seis objetivos medioambientales (principio DNSH: Do No Significant Harm); c) debe cumplir las salvaguardias mínimas (incluidos aspectos sociales como derechos humanos y laborales) d) cumplir los criterios técnicos de selección (principios, indicadores y umbrales).

Asunto SFDR.

Como ya se ha mencionado, el SFDR se aplica a los FMP. Se aplica principalmente a las entidades financieras con sede en la UE y más de 500 empleados, definidas como "grandes actores", así como a los bancos, las compañías de seguros, las sociedades de inversión y los gestores de activos; afecta no sólo a los asesores financieros de la UE, sino también a las empresas no establecidas en la UE que ofrecen productos para el mercado de la UE. Las FMP con menos de 500 empleados no están obligadas a cumplir el SFDR. Sin embargo, se aplica el principio "Cumplir o Explicar". Las partes están obligadas a cumplir el Código de Gobierno Corporativo o, si no lo hacen, a explicar por qué.

Los fondos afectados por el SFDR son enormes: en 2021, los activos totales de las empresas financieras con sede en la UE ascendían a 81,6 billones de euros. Y el impacto de la SFDR es aún mayor porque también afecta a las empresas financieras no radicadas en la UE a través de sus filiales de la UE. Por ejemplo, entre las empresas activas en los mercados financieros de la UE, 62 empresas matrices con filiales en todo el mundo tienen un valor de mercado de 3,2 billones de dólares, de los cuales solo las empresas estadounidenses representan 2,5 billones de dólares y hay 22.

¿Qué repercusiones tendrá para las empresas de fuera de la UE, incluido Japón?

El ámbito de aplicación del SFDR es relativamente amplio y los PSF con sede en la UE están obligados a cumplirlo. Además, las FMP no pertenecientes a la UE de EE.UU., Asia y otros países no pertenecientes a la UE que venden productos financieros en la UE o prestan servicios de gestión de carteras o asesoramiento en materia de inversión a fondos de la UE están obligadas a cumplir el SFDR por cada producto que vendan a clientes de la UE o fondos de la UE que gestionen o asesoren.

En otras palabras, aunque no estén directamente sujetas a las normas de divulgación, las empresas que obtienen fondos de instituciones financieras o inversores con sede en Europa se ven afectadas hasta cierto punto; las FMP no pertenecientes a la UE deben tener en cuenta los criterios (i) a (iii) siguientes a la hora de determinar si los requisitos de divulgación del SFDR se aplican a sus empresas y productos. Como norma general, el SFDR se aplica si alguno de los criterios (1) a (3) se encuentra en la UE. En consecuencia, las FMP de Japón y otros países también están sujetas a la obligación de divulgación.

(i)Ubicación de las unidades de negocio

Se trata de información sobre dónde se encuentra la unidad de negocio que ofrece o comercializa el producto o asesoramiento financiero. En el caso de las empresas y entidades de mayor tamaño, pueden existir diferentes divisiones en distintas ubicaciones, como una empresa matriz, una filial o una sucursal. Si la ubicación de la sede central y la ubicación de la sucursal pertinente, por ejemplo, se encuentran en la UE, se aplica el SFDR.

(ii) Ubicación del cliente.

Se trata de información sobre dónde vive el cliente (persona física o jurídica) que adquiere el producto o asesoramiento financiero o dónde está legalmente registrado. Si el cliente reside en la UE, se aplica el SFDR.

(iii) Localización de instrumentos financieros, etc.

Se trata de información sobre dónde está registrado el producto o asesoramiento financiero y dónde se ofrece o comercializa. El lugar donde se emite o registra un producto financiero y el lugar donde se ofrece o comercializa pueden ser diferentes. Cuando el instrumento financiero se emite u ofrece en la UE, se aplica el SFDR.

Si las empresas de fuera de la UE, incluidas las japonesas, cumplen los criterios anteriores, lo primero que deben hacer como medida de respuesta es recopilar información para divulgarla. Aunque las actividades económicas se ajusten a la taxonomía de la UE, carece de sentido si no pueden revelarse a los inversores y otros interesados por falta de datos. Si fuera necesario, se podrían llevar a cabo tareas de recopilación de datos y otros preparativos para permitir la divulgación.

Requisitos básicos de información

El SFDR exige dos requisitos principales de divulgación, el Nivel 1 y el Nivel 2. El Nivel 1 entró en vigor en marzo de 2021. Las divulgaciones de nivel 1 son a nivel de entidad. Las políticas de integración del riesgo de sostenibilidad, los eventos adversos de impacto sobre la sostenibilidad ("PAI") y las políticas de remuneración deben divulgarse en el sitio web de la institución financiera Las instituciones financieras no pertenecientes a la UE suelen estar exentas de la divulgación a nivel de entidad. Sin embargo, incluso las instituciones financieras japonesas están obligadas a divulgar información a nivel de entidad si están registradas como gestores de fondos de inversión alternativos ("GFIA") o similares.

El Nivel 2 (Normas Técnicas Reglamentarias) se publicó en abril de 2022 y entró en vigor el 1 de enero de 2023, complementando al Nivel 1. El Nivel 2 es una divulgación a nivel de instrumento financiero. Cada instrumento financiero debe clasificarse según el grado de inversión ASG y publicarse en divulgaciones precontractuales (divulgación precontractual: la información sobre productos y servicios financieros se proporciona a los clientes antes de la firma del contrato), informes periódicos y/o sitios web.

Los productos financieros relacionados con ESG pueden dividirse a grandes rasgos en dos patrones. El primero son los productos verdes ligeros (artículo 8). Deben promover características medioambientales y sociales y revelar en qué medida las cumplen. Esto se aplica a una amplia gama de productos financieros, por ejemplo, inversiones en empresas con relaciones laborales positivas. En segundo lugar, los productos verde oscuro (artículo 9). Deben fijarse objetivos específicos de inversión sostenible y demostrar su adecuación a la taxonomía de la UE.

Por ejemplo, esto se aplica a los instrumentos financieros cuyo objetivo es la inversión sostenible, como la inversión en el cultivo de té que proporciona salarios justos. La clasificación de un instrumento financiero con arreglo a los artículos 8 y 9 no requiere aprobación, por ejemplo de un regulador, y la determina la propia empresa. Como no existen requisitos detallados para ambas clasificaciones, no es posible clasificar mecánicamente un instrumento como Artículo 8 o Artículo 9 si se cumplen ciertos requisitos. También existen productos del artículo 6 (instrumentos financieros no ecológicos) que no cumplen los criterios de los artículos 8 o 9. En el caso de estos productos, debe explicarse si se han tenido en cuenta los Principales Impactos Adversos sobre la Sostenibilidad (PAI) de las actividades operativas del PMF y si están orientados a objetivos sostenibles. Algunos ejemplos son las inversiones en empresas de combustibles fósiles o en explotaciones mineras que pueden tener repercusiones negativas sobre el medio ambiente. Así, el SFDR exige a las instituciones financieras que divulguen sus impactos sobre la sostenibilidad tanto a nivel de entidad como de producto.

Además, en junio de 2024, se exigió la divulgación de las emisiones de gases de efecto invernadero de Alcance 3. El Alcance 3 se refiere a las emisiones indirectas distintas del Alcance 1 y el Alcance 2 (emisiones de gases de efecto invernadero de otras empresas relacionadas con las actividades de la empresa). En otras palabras, se refiere a las emisiones previas (emisiones relacionadas con las compras) y posteriores (emisiones relacionadas con las ventas) de las actividades de una empresa. El alcance 3 no se ha normalizado en el pasado, por lo que no se han desarrollado datos y ha sido difícil establecer comparaciones entre empresas, pero hay indicios de un avance gradual hacia la normalización.

Figura 1 Elaboración propia a partir de FSA (2022).

(en...)https://commission.europa.eu/system/files/2021-04/sustainable-finance-taxonomy-factsheet_en.pdf)

*CSRDes una normativa sobre la divulgación de los riesgos para la sostenibilidad y el impacto de las actividades empresariales en el clima y el impacto del cambio climático en las empresas.

Importancia de la SFDR.

Con la introducción del SFDR, las FMP tendrán que estar cada vez más atentas a la forma en que sus inversiones contribuyen al calentamiento global, al medio ambiente y a la sociedad, ya que el SFDR exige a las empresas que justifiquen con argumentos sólidos lo bien que incorporan los aspectos medioambientales y sociales en sus inversiones, de modo que las instituciones financieras y los asesores ya no podrán invertir en ámbitos que causan graves daños medioambientales o sociales o que aparentemente tienen en cuenta consideraciones medioambientales y sociales. Se espera que estas divulgaciones animen a todos, desde los grandes inversores institucionales hasta los inversores de a pie, a elegir productos de inversión ecológicos, apoyar los fondos y facilitar el avance hacia el objetivo "cero neto".

Tareas futuras.

El SFDR no impone restricciones a las importaciones procedentes de industrias con repercusiones en el clima, la biodiversidad y los derechos humanos: en 2022, la UE introdujo un nuevo arancel fronterizo sobre el carbono (novel carbon border tariff) para las importaciones procedentes de industrias con dificultades para reducir las emisiones de CO2 (hard-to-abate industries), como la siderurgia ), pero esta política excluye el cuero producido por la deforestación y otros ejemplos de impacto medioambiental y social negativo. Al centrarse únicamente en el mercado europeo y las partes interesadas, se pasan por alto importantes flujos financieros en la cadena de suministro. Mientras que otras políticas recientes de la UE (por ejemplo, CSRD) se han centrado en el valor añadido y las cadenas de suministro, el SFDR sigue siendo limitado en lo que respecta a las restricciones sobre los productos con impactos significativos sobre el cambio climático o los derechos humanos El SFDR forma parte de la política de sostenibilidad de la UE y se esperan más medidas políticas en el futuro. Se esperan nuevas medidas políticas en el futuro.

aiESG puede proporcionar apoyo en todo, desde el SFDR básico hasta la divulgación real de información no financiera. aiESG se complace en asistir a las empresas que necesitan ayuda para cumplir con el SFDR.

Consulta:

https://aiesg.co.jp/contact/

Referencias.

https://finance.ec.europa.eu/sustainable-finance/disclosures/sustainability-related-disclosure-financial-services-sector_en

https://www.sustain.life/blog/sfdr-reporting

*Página relacionada*.

Lista de informes : Reglamentos/normas

https://aiesg.co.jp/report_tag/基準-規制/

Comentario] CSRD: La versión de la UE de la Norma para la Elaboración de Memorias de Sostenibilidad justo antes de su entrada en vigor - el impacto en las empresas japonesas.

https://aiesg.co.jp/report/2301120_csrd/

[Comentario] ESRS (Norma Europea de Información sobre Sostenibilidad).

https://aiesg.co.jp/report/2301120_csrd/

[El [ibid.Explicación] ¿Qué es el TNFD? Un nuevo puente entre las finanzas y el medio ambiente

https://aiesg.co.jp/report/230913_tnfdreport/

Comentario] ¿Qué es la norma de la SASB sobre divulgación de información ASG? (Parte 1) Visión general de la SASB

https://aiesg.co.jp/report/2301025_sasb1/