はじめに

近年、地球温暖化によって引き起こされる世界各地での自然災害の激甚化や頻発、国外サプライチェーンにおける児童労働や強制労働などの人権侵害など、私たち全員が共に解決すべき地球規模の社会課題が広がっています。そこで、企業などのさまざまな組織が同じゴールに向かって、持続可能な社会を目指すために解決すべき課題を示したのが ESG課題です。こうした課題を解決するために、持続可能な開発目標(SDGs)やパリ協定が採択され、持続可能な社会に向けた新たな産業・社会構造への転換が進んでいます。

しかし、持続可能な社会を実現するには、設備投資や技術開発に官民合わせて巨額の資金が必要とされています。そのため、金融分野でも持続可能な取り組みが欠かせなくなっています。金融機関は、自身の事業活動からの温室効果ガス削減だけでなく、取引先やサプライチェーンにおける排出量も考慮し、ポートフォリオのリスク管理の側面からも持続可能な問題を捉える必要があります。

こうした認識から、持続可能な金融は急速に広まっています。例えば、bloombergによると、ESG(環境・社会・ガバナンス)投資残高は、2025年末までに足元の37.8兆ドルから53兆ドルに達すると予想されています。ESG運用資産残高は、2025年までに予想される合計運用資産残高140.5兆ドルのうち、3分の1以上を占めることになります。このように、世界のESG(環境、社会、ガバナンス)資産の増加基調が続いています。さらに、2020年のCOVID-19パンデミックでも、持続可能な金融(以下、サステナブルファイナンス)への関心は一層高まりました。

サステナブルファイナンスへの関心の高まる中、今回は持続可能な社会に向けて金融業界でどのような対応がされてきたのかに焦点を当てて見ていきます。

サステナブルファイナンスとは?

ESG課題を解決するための資金の流れを投資によって促進しようとする取り組みが、2006年4月にコフィ・アナン国連事務総長(当時)によって提唱されたPrinciples for Responsible Investment(責任投資原則、以下PRI)です。これに、欧米の主要な機関投資家たちが署名したことで、国際的な潮流になりました。

PRIは、機関投資家等が企業分析・評価を行う上で、長期的な視点を重視し、ESG 情報を考慮した投資行動をとることを求めています。PRI 提唱後のパリバショック(2007年8月)やリーマンショック(2008年9月)は、ESGを重視するPRIが広まる動機になったと言われています。また、2015年9月の国連総会で193か国すべての加盟国の合意で採択されたSDGsや、2015年11月のCOP21(第21回締結国会合)で採択されたパリ協定によって、ESGへの関心がさらに広まりました。

このように、企業の利益だけでなく、ESGの視点を考慮して、融資や投資を通じて社会課題の解決を促進する金融のアプローチや取り組みを指して、サステナブルファイナンスと呼びます。サステナブルファイナンスは、主に機関投資家が上場企業へ投資する①ESG投資と、金融機関が企業に融資する②ESG融資の二つの手法から構成されるとされています。

ただし、2021年6月に金融庁がまとめた報告書「持続可能な社会を支える金融システムの構築」によれば、サステナブルファイナンスは特定の金融商品ではなく、むしろ広範で、持続可能な社会を築くための金融の仕組み、行動規範、評価手法などの全体像を指しています。以下、持続可能な社会を築くためのプロジェクトへの投融資を行うプロセスに加えて、幅広い意味でのサステナブルファイナンスの取り組みを見ていきます。

ESG投融資とは?

ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の3つの頭文字をとった略語です。具体的に、ESGは以下の図1のような課題を含んでいます。これらの課題に企業がどう取り組んでいるかを見た上で、投資や融資をすることをESG投融資と呼びます。つまり、ESG 融投資とは、機関投資家や金融機関が企業などに対して融資や投資という手段を通じて、社会課題の配慮や緩和を目指す取り組みであるといえます。

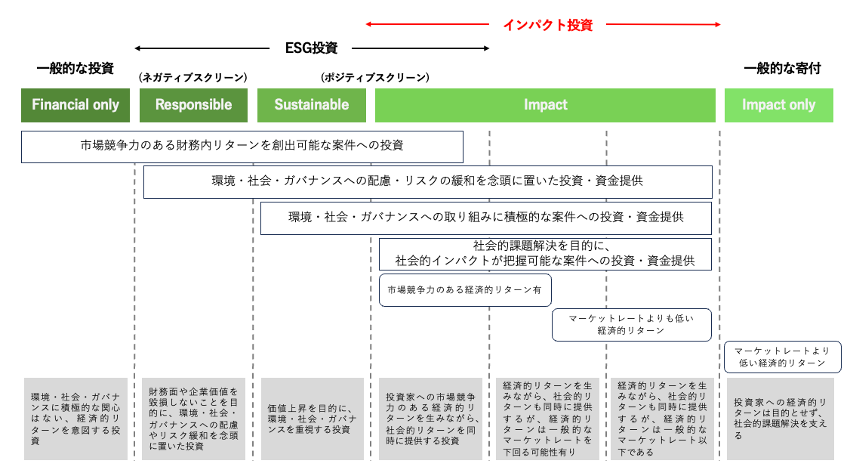

金融庁のサステナブルファイナンス有識者会議第三次報告書では、環境課題、社会課題の解決と収益性の両立を目指すインパクト投資の分野でとりわけ独自色を強く打ち出しました。インパクト投資とESG投資は、似ているように見えますが、具体的に何が異なるのでしょうか?一般的な投資等を含めた他の取り組みと比較して、インパクト投資とESG投資の違いを見てみます。

インパクト投資とESG投資は、両者とも社会課題への貢献を目指しているという共通点を持っていますが、ESG投資は環境、社会、統治の観点を取り入れつつも、主に企業の経営や投資においてESGを考慮します。一方、インパクト投資は経済的な利益と同時に社会的なリターンを追求し、その成果を定量的・定性的に評価します。つまり、ESG投資は企業の持続可能な経営に焦点を当てているのに対して、インパクト投資は直接的な社会的変化を強調し、その評価に重点を置いています。ただし、一概にESG投資やインパクト投資といっても多様な投資スタイルがあることに留意する必要があります。詳しい投資スタイルの分類は図1になります。

出典:https://impactinvestment.jp/user/media/resources-pdf/impact_investment_report_2019.pdf

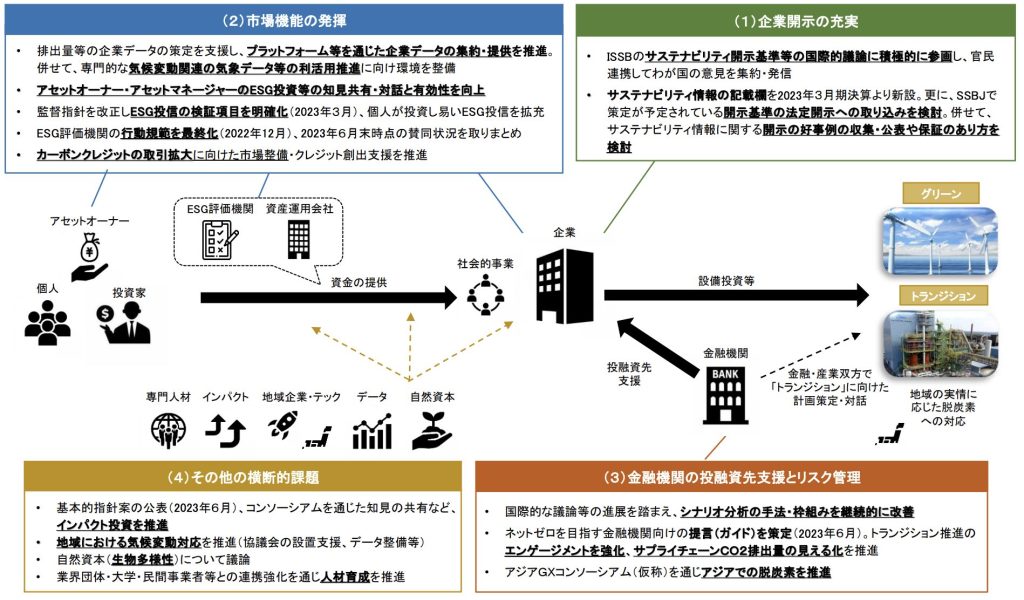

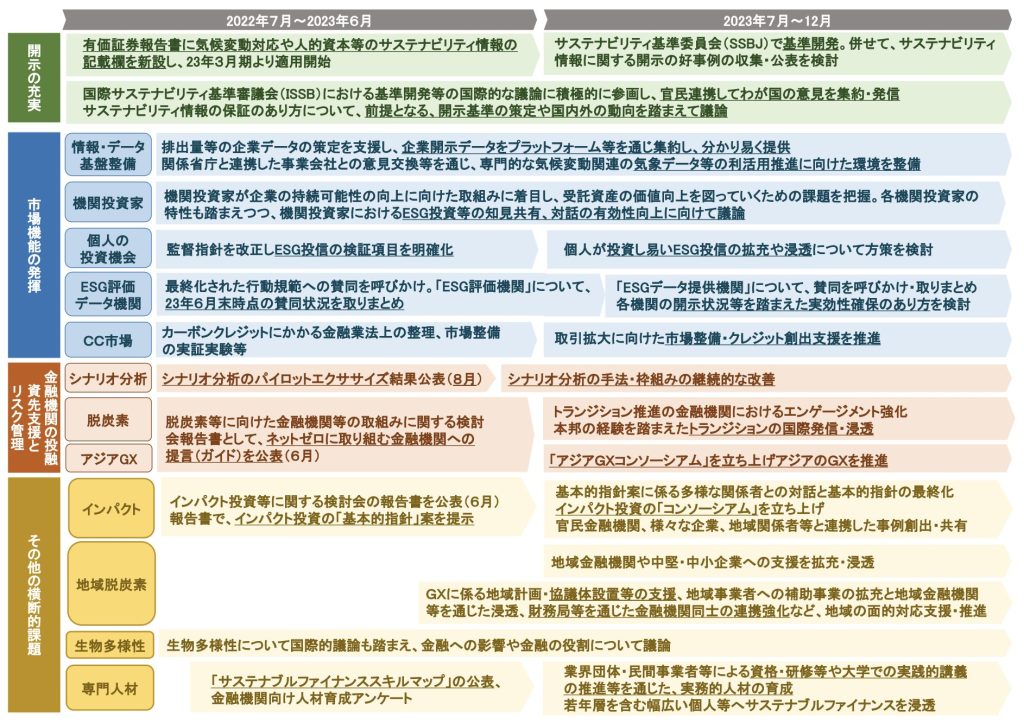

持続可能な社会を築くための金融の全体像

金融庁は2020年12月にサステナブルファイナンス有識者会議を設置し、サステナブルファイナンスを持続可能な経済社会システムを支えるインフラと位置づけています。2023年6月には、施策の主要な柱を維持しつつ、新たに生じた課題や認識された論点を評価し、課題の全体像や施策の実施状況を整理しています。日本におけるサステナブルファイナンスの取り組みは進展しており、各施策において制度整備が進んでいると評価されています。今回は、第三次報告書において挙げられているサステナブルファイナンスの取組みの進捗と課題のうち、特に重要と思われる4点に絞って、日本におけるサステナブルファイナンスの全体像を簡単に見ていきます。

(1)企業開示の充実

IFRS財団における国際的なサステナビリティ基準審査会(ISSB)が全般的な開示要求事項(S1基準)と気候関連開示基準(S2基準)を2023年6月に最終化しました。また、監査法人が実施している、サステナビリティ情報の信頼性を確保する保証の実務についても、国際監査・保証基準審議会(IAASB)が、2024年9月に最終化しようとしています。

(2)市場機能の発揮

情報・データ基盤の整備、機関投資家・個人への投資機会提供、ESG評価・データ提供機関、カーボンクレジット市場について、これまでの取り組みと今後の課題・対応方向性をまとめています。カーボンクレジット取引においては、国際的な脱炭素目標への取り組みが進む中、企業に対して未達成の削減分のクレジットを市場で調達する要請が増加しています。日本でもGXリーグ企業に対して同様の要請があり、2026年からは成長志向型カーボンプライシングの試験導入が予定され、カーボンクレジット取引の需要が拡大する見込みです。金融分野では、カーボンクレジットの取引仲介や新たな市場取引の創設など、様々な貢献が期待されています。東京証券取引所も2023年にカーボンクレジット市場を開設し、金融庁も法整備を進めています。民間では炭素吸収や削減に貢献する実用案件の開発・推進が期待されており、官民連携を通じて質の高い市場の形成が重要です。

(3)金融機関の投融資先支援とリスク管理

シナリオ分析をはじめとするリスク管理の状況

2022年7月に公表された金融機関における気候変動への対応についての基本的な考え方において有効な手法として挙げられたシナリオ分析に関して、金融庁と日本銀行は気候変動リスク等に係る金融当局ネットワーク(NGFS)が公表するシナリオを共通シナリオとした気候関連シナリオ分析の試行的取組みを実施しました。同年8月に分析結果や主な論点・課題を公表しています。

脱炭素等に向けた金融機関等の取組み

金融機関と企業との間での実効的な対話を促進していくよう、2022年10月に脱炭素等に向けた金融機関等の取組みに関する検討会が立ち上げられ、23年6月には報告書を公表しています。金融機関が検討すべき論点について提言として具体的な方策等が提示されています。

アジアにおけるGXファイナンスの拡大

アジアへのトランジション投資を本邦の金融機能も生かして実施していくことで、国際的な取引拠点化(アジアGX金融ハブ)等につなげていくことも考えられます。

(4)その他横断的課題

インパクト投資の推進

インパクト投資については、投資を通じた社会・環境課題の解決に貢献し、外部性を適切に金融市場に織り込むことによって、投資や企業活動全般の持続可能性を改善していく点で、サステナブルファイナンス一般と同様の意義があります。特に、喫緊の課題となっている課題解決と事業性の両立を目指すスタートアップ等への支援とは親和性が高く、期待が大きくなっています。

地域における気候変動対応

カーボンニュートラルの実現には、温室効果ガス排出量(スコープ1)の1から2割を占める中小企業脱炭素が重要となります。しかし、気候変動への対応は、地域の中小企業にとっても様々なメリットがあることは想定されるものの、限られた人員で極めて多岐にわたる経営上の重要課題に並行して対応していく必要があります。気候変動対応の重要性を認識しつつも、人材、情報、資金不足から取り組みが困難となっている場合があります。金融面では、地域企業と密接な関わりを有する地域金融機関を中心に国や自治体、経団連等と連携して、排出量計測や省エネ支援などのコンサルティングが期待されます

自然資本や生物多様性をめぐる議論と今後の展望

生態系への影響を正確に評価することが難しく、データ整備が課題となっています。特に生物多様性の評価が進んでおらず、企業が影響を測るのが難しくなっています。今後は、ESGデータの品質が向上し、生物多様性に関するリスク分析が整備されることで、企業による具体的な環境戦略の策定が期待できます。

人材育成

取り組みの進捗に伴う副作用として人材不足が顕在化しています。分野横断的な包括的な取り組みが重要になります。金融庁では、スキルマップを作成し、人材育成や確保の促進を図っています。

出典:https://www.fsa.go.jp/policy/sustainable-finance/report_ja.pdf

持続可能な社会を実現するための行動規範や評価手法など

最後に、持続可能な社会を築くための行動規範や評価手法等について、特に最近注目されているICMA原則とPIF 原則に着目し、その違いについて見ていきます。

ICMAとは?

ICMA(国際資本市場協会)は、ESGファイナンスの国際的な原則の策定で重要な役割を果たしています。ICMAは市場の透明性、情報開示、レポーティングを通じて国際債券市場の健全な発展を促進する使命を持ち、自主的なガイドラインの策定や広報活動を展開しています。

その中で、2014年1月にはグリーンボンド原則を含む様々なガイドラインが公表されました。その後、ソーシャルボンド原則(2017年6月)、サステナビリティ・リンク・ボンド原則(2020年6月)、クライメート・トランジション・ファイナンス・ハンドブック(2020年12月)などが追加され、これらの原則は定期的に改訂されています。最近の改訂では、特に「フレームワーク」と「外部評価」が重要な推奨事項として強調されました。外部評価は、発行体が外部評価機関を指名し、その評価を通じて適合性を確認するプロセスを指します。

ESGファイナンスの実務では、発行体はICMAの原則と国のガイドラインに基づいてフレームワークを策定し、評価会社がこれを評価して外部評価を提供します。国のガイドラインは、ICMA原則に準拠しながらも、国内の事情や具体的な対応事例を考慮しています。しかしながら、ICMAだけでは企業の持続可能性を十分に評価することは難しい場合があります。企業はICMA原則を補完する形で、包括的な取り組みを評価するポジティブインパクト金融(PIF)原則に準拠することで、サステナビリティ戦略に基づく資金調達が可能なフレームワークを策定できます。例えば、グリーンボンド原則では、事業の区分に基づいて資金の使用先を選定するため、インパクトの評価は限られた事業領域に絞られることになります。

ポジティブ・インパクト・ファイナンス(PIF)とは?

2017年1月に策定された国連環境計画・金融イニシアティブ(UNEP FI)のポジティブ・インパクト・ファイナンス(PIF)は、企業が持続可能な社会の実現に向けた活動を展開し、それを金融機関などが審査・評価し、促進することを目的としています。この枠組みでは、企業の活動がもたらすポジティブなインパクトを特定し、評価した上で、融資などの支援を行い、その運営をモニタリングします。PIF原則は以下の4つの原則から構成されています。

第1原則は、SDGsに資する三つの柱(環境・社会・経済)に対してポジティブな成果を確認でき、ネガティブな影響を特定し対処していること、第2原則は、PIF実施に際し、十分なプロセス、手法、評価ツールを含む評価フレームワークを作成すること、第3原則は、ポジティブ・インパクトを測るプロジェクト等の詳細、評価・モニタリングプロセス、ポジティブ・インパクトについての透明性を確保すること、第4原則は、PIF商品が内部組織または第三者によって評価されています。

つまり、PIF原則は、重要課題を参照しながら、企業の持続可能な社会へ向けた取り組みを包括的に捉えます。その企業の目標を達成するための重要課題のポジティブな側面を拡大したり、ネガティブな側面を抑制したりするプロジェクトを選定して資金を投入します。投資家はその企業が独自に発行した重要業績評価指標(KPI)を見ることによって、持続的に成長可能な企業なのかどうかの判断が容易になります。

三井住友信託銀行のポジティブ・インパクト・ファイナンスをもとに筆者作成

出典:https://www.smth.jp/sustainability/Initiatives_achievements/pif

aiESGでは、ESG関連基準やフレームワークについての基本的な内容から実際の非財務情報の開示に至るまで、サポートいたします。ESG対応にお困りの企業様はぜひお問合せください。

お問い合わせ:

https://aiesg.co.jp/contact/

*関連ページ*

Report 一覧 : 規制/基準

https://aiesg.co.jp/report_tag/基準-規制/

【解説】アルファベットスープ〜サステナビリティ基準の乱立と収斂〜

https://aiesg.co.jp/report/2301226_alphabet-soup/

【解説】SFDR:EU サステナブルファイナンス開示規則とは?

~金融商品のESG関連情報開示義務~

https://aiesg.co.jp/report/2301222_sfdr/

【解説】TNFDとは?金融と自然環境の新しい架け橋

https://aiesg.co.jp/report/230913_tnfdreport/

【解説】ESG情報開示基準 SASBスタンダードとは?(前編)SASB概要

https://aiesg.co.jp/report/2301025_sasb1/

【解説】CSRD:発効直前のEU版サステナビリティ報告基準~日本企業への影響について~

https://aiesg.co.jp/report/2301120_csrd/