2023年5月24日、代表取締役 馬奈木俊介と取締役兼チーフリサーチャー キーリーアレクサンダー竜太共著による、「財務的マテリアリティを考慮したESG評価によって、投資家が財務上のESGリスクを把握することに役立つか、そして株式リターンにどのように反映されるか」を検証した論文が掲載されました。

本研究成果は環境経済・環境経営分野のトップジャーナルである「Corporate Social Responsibility and Environmental Management」(2022 Impact Factor: 9.8)に掲載されました。

Do investors incorporate financial materiality? Remapping the environmental information in corporate sustainability reporting

https://onlinelibrary.wiley.com/doi/10.1002/csr.2524

このレポートでは、上記論文の内容を解説していきます。

要約

本研究は、企業の環境スコア評価に、米国サステナビリティ会計基準審議会(SASB:Sustainability Accounting Standards Board)が公開する会計指標(財務的マテリアリティ※後述)を統合することで、投資家が企業の環境リスクを把握することに役立つか検証したものです。

持続可能な投資の増加に伴い、企業の環境情報の開示が進んでいますが、企業の環境保全の取組みにおける財務的インパクトは十分には考慮されていません。

本研究では、企業の環境スコア評価において財務的マテリアリティを組み込むことによる、投資家の企業への評価の変化について明らかにしました。

背景・目的

持続可能な投資の増加に伴い、環境・社会・企業統治(ESG)情報の評価の重要性が高まっています。

一方で、企業の事業特性は多様であり、事業特性の違いによって各 ESG 項目の重要性は異なっています。しかしながら、ほとんどのESG項目の重要性は、事業特性の違いを考慮せず、企業独自やステークホルダーの視点で決まっていました。それらの中には、株主にとって必須ではなく、収益性もリスクも予測できないものもあり、資本市場におけるESGリスクを適切に把握できない可能性があります。

投資家が財務と ESG の両方で優れた業績をあげている企業を区別し、資本市場における ESG リスクをさらに特定するには、株主視点の ESG 評価が不可欠です。

こうした課題の中で、財務的マテリアリティが注目を集めています。

マテリアリティとは、企業が優先して取り組む「重要課題」を意味します。

財務的マテリアリティとは、ESG項目に関連する課題(環境問題や社会問題)が、企業の財務へ与える影響を評価するための基準です。

著者らは、財務的マテリアリティを環境スコア(Eスコア)評価に組み込むことにより、株主が持続可能な投資意思決定をすることが容易になる可能性があるのではないかと考えました。

そこで、本研究では以下のことを明らかにすることを目的としました。

・財務的マテリアリティ(環境問題が企業の財務へ与える影響の大きさ)を環境スコア評価に統合することは、投資家が財務上の環境リスクを把握することに役立つか

・また、財務マテリアリティと環境スコア評価の統合が株式リターンにどのように反映されるか

方法

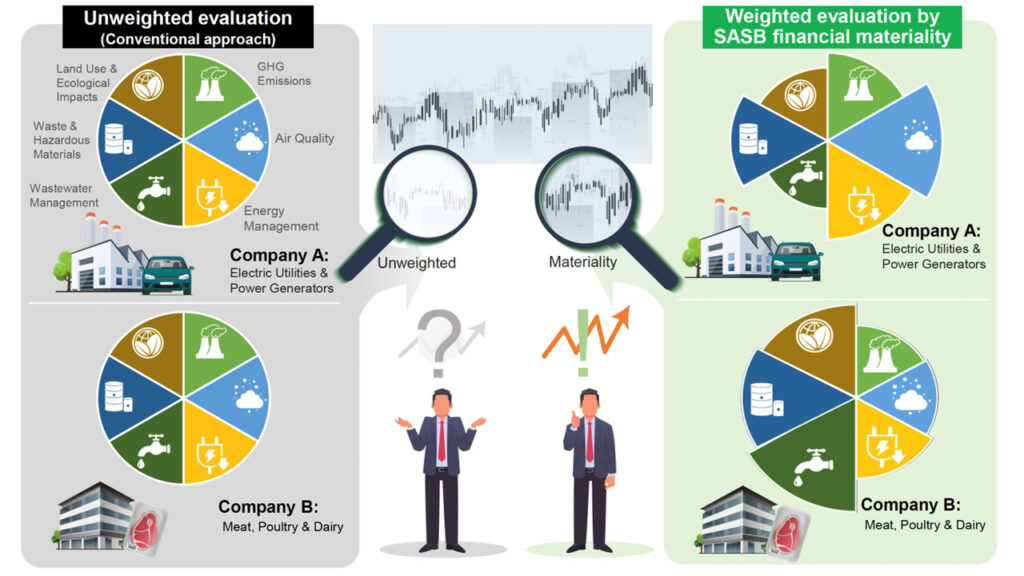

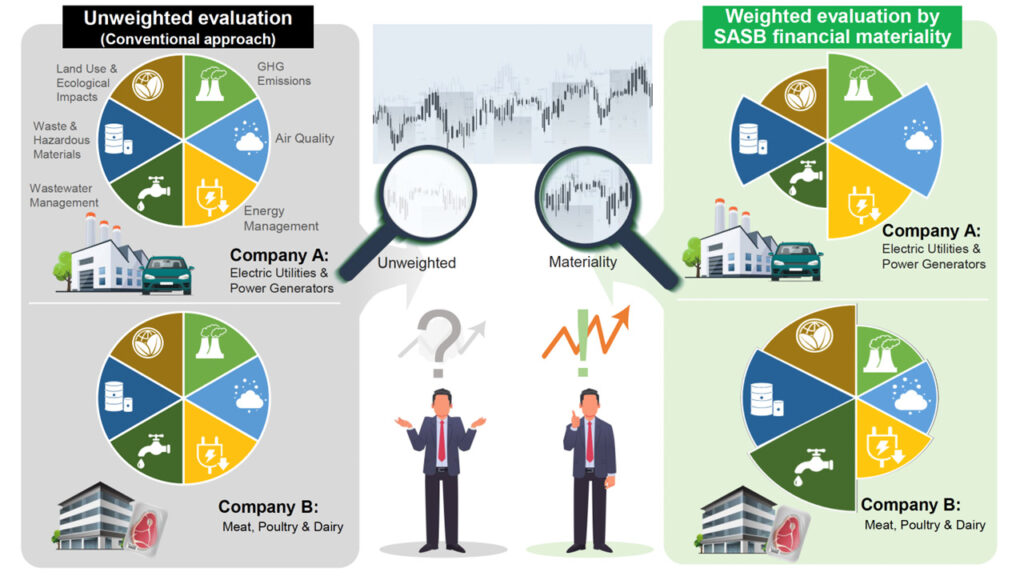

上記の問題点に対して、著者らは米国サステナビリティ会計基準審議会(SASB)が2018年に公開した財務的マテリアリティに関する情報を参考に、各企業の環境情報の財務上の重要課題を特定し、環境問題への取り組み状況に応じて環境スコアを再評価しました。

分析には 2011 年から 2020 年における 1766 社の米国上場企業のデータ(延べ 10,084 企業)を用いて、ESG 投資における財務的マテリアリティに関連する環境施策と株価収益の関係について分析を行いました。

ステークホルダー指向の環境スコア評価(Refinitiv E score)に基づいてグループ分けした場合と、SASBの財務的マテリアリティで重み付けした環境スコア評価でグループ分けした場合に対して、収益を比較することで財務的マテリアリティの組み込みが株価収益に与える影響を検証しました。

結果

分析の結果、以下の結果が得られました。

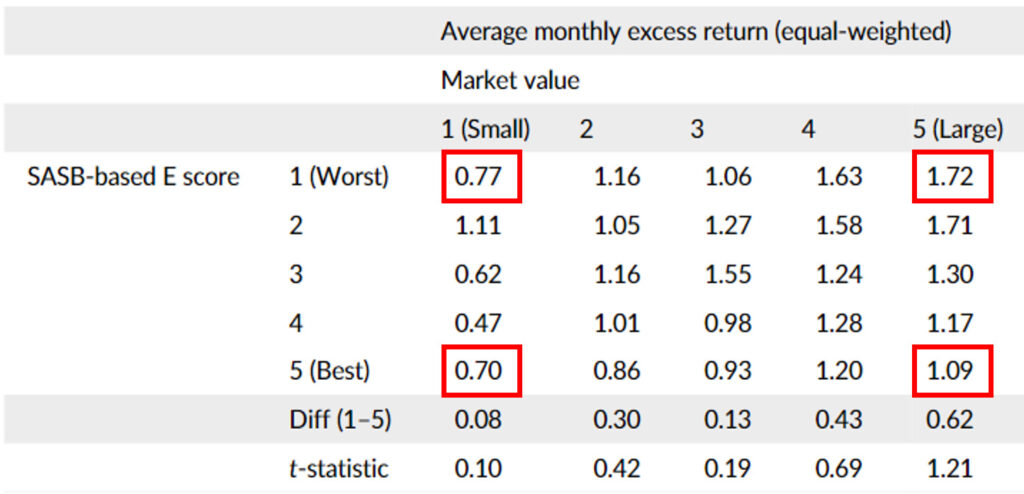

- 投資家は財務的マテリアリティに関連する環境施策に消極的な企業を高リスクの銘柄とみなし、そのリスクに見合った株価収益を求める(表1)

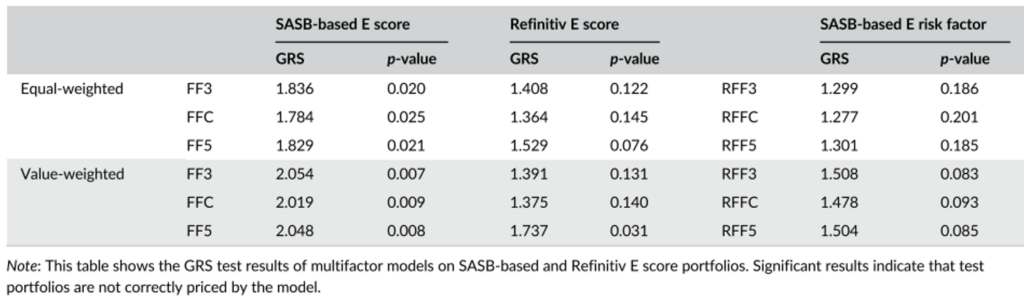

- 環境リスクの評価と投資判断において株主とステークホルダーの視点は異なることから、両視点を考慮することが重要である(表2)

1.について

表1に、SASBの財務マテリアリティ指標に基づいた月次の超過リターン※1の大きさを示します。時価総額(Market Value)が最も高い五分位では、SASB ベースの E スコアが最も低い超過リターンは月あたり 1.72%、最も高い E スコアの超過リターンは月あたり 1.09% です。一方、時価総額の下位五分位では、最も低い SASB ベースの E スコアの超過リターンは月あたり 0.77% ですが、最も高い E スコアの超過リターンは月あたり 0.70% です。

これより、投資家は、財務的マテリアリティへの対策が低い企業(SASB‐based E score が1(worst))に対して、超過リターンを求めており、その大きさは、大企業であるほど(Market value)が大きいほど、リスクに対してより多くのリターンを求めていることがわかります。

表1.SASBに基づいた超過リターンの推計

2.について

GRS検定※2では、1.について見られた、環境リスクの大きさに対する投資リターンの大きさの差は、SASBベース(シェアホルダー視点)のEスコアポートフォリオのみで重要であり、Refinitive E score(ステークホルダー視点)のポートフォリオでは重要でないことが示されています(表2)。これは、投資家が投資決定において、より広範囲にわたるステークホルダー関連の環境リスクではなく、財務重要性関連の環境リスク、つまり株主関連の環境リスクを考慮することを意味します。

SASBベースとRefinitiveベースのEスコアポートフォリオの見方は異なることから、両視点を考慮することの重要性が示されます。

表2.GRS検定の結果

ディスカッション

この研究では財務的マテリアリティに関連する環境リスク要因を投資判断に組み込むことによって、超過リターンの予測と企業の環境施策の適切な評価が可能となりました。

財務と環境の指標を整合させることで、このアプローチは持続可能性についてより包括的な理解を促進し、企業に経済的および環境的考慮を優先させることを奨励します。

これらの知見は、投資戦略における ESG 要素の役割に関する議論に貢献し、持続可能で強靭な経済を実現するために財務的マテリアリティの考慮の重要性を強調しています。

※1 超過リターン:無リスク資産(安全資産)のリターンとの差。プラスであれば上手い運用ができ、マイナスであれば運用が上手くいかなったことを示す。

※2 金融経済学において、マルチファクター型資産価格モデルの妥当性を調べるための統計学的な仮説検定の一つ。

【解説文献】

Xie, J., Tanaka, Y., Keeley, A. R., Fujii, H., & Managi, S. (2023). Do Investors Incorporate Financial Materiality? Remapping the Environmental Information in Corporate Sustainability Reporting. Corporate Social Responsibility and Environmental Management, 30(4).

https://onlinelibrary.wiley.com/doi/10.1002/csr.2524

*関連記事*

Report:【論文解説】気候変動の影響が紛争を招く~社会の脆弱性条件の系統的レビュー~

Report:【解説】G20 T20 India2023 新国富指標を用いた包括的な国富の成長測定に関する政策概要について