近年、企業活動の持続可能性が重視されるようになり、ますます多くの企業がESG関連国際基準などを参照して非財務情報の開示を行っています。しかし、それらの莫大な情報はどのように捉えられ、実際の投資に反映されているのでしょうか。今回は国際的な「サステナブル投資」の現状と、その課題について注目します。

目次:

サステナブル投資の7つの手法

サステナブル投資の現状

サステナブル投資・ESG経営をめぐる課題

情報開示に掛かる労力

実態との乖離

評価の難しさ

おわりに

サステナブル投資の7つの手法

そもそもサステナブル投資とはどういった種類の投資を指すのでしょうか。サステナブル投資やインパクト投資、ESG投資などの言葉はかなり曖昧に用いられており、それらの違いの明確な説明が難しいことも多くあります。

本記事においては、サステナブル投資の国際的な推進団体であるGSIA(Global Sustainable Investment Alliance)の定義する7つの手法に基づいて考察を行います。

| 手法 | 概要 |

| インパクト投資 | 社会、環境にポジティブなインパクトを与えるための投資 インパクトの計測と報告、投資家の意図の証明などが求められる |

| ポジティブ/ベストインクラス・スクリーニング | 業界内で優良、かつ特定の閾値を超えるESGパフォーマンスを示すセクター、企業、プロジェクトに対する投資 |

| サステナビリティ・テーマ投資 | 環境及び社会の持続可能な解決策に資するテーマや資産への投資(例:持続可能な農業、ジェンダー平等) |

| 規範に基づくスクリーニング | 国連やILO、OECDが発行する基準など、国際的な規範への準拠に応じたスクリーニング |

| ネガティブ・スクリーニング | 投資適用外と判断する製品や事業活動に応じて、特定のセクター、企業、国などをファンドやポートフォリオから除外すること(例:武器製造、動物実験) |

| ESGインテグレーション | リスク調整後のリターン向上を目的として、環境、社会、ガバナンスの要素を財務分析に体系的かつ明示的に組み込む投資手法 |

| コーポレートエンゲージメント・議決権行使 | 経営陣とのコミュニケーションや議決権行使により、投資家の権利を利用して企業行動に影響を与えること |

表1 :サステナブル投資の手法

(出典:Definitions for Responsible Investment Approaches[1] より著者作成)

企業の公開する非財務情報の活用方法には、同業他社との比較に用いられる場合(ポジティブ/ベストインクラス・スクリーニング)や、規範への準拠を確認される場合(規範に基づくスクリーニング)、取り組みの内容が様々に評価される場合(サステナビリティ・テーマ投資等)などがあります。実際の投資商品や投資戦略の中では、これらの手法が組み合わされて用いられており、その割合は地域や年によって異なる傾向を示しています。

サステナブル投資の現状

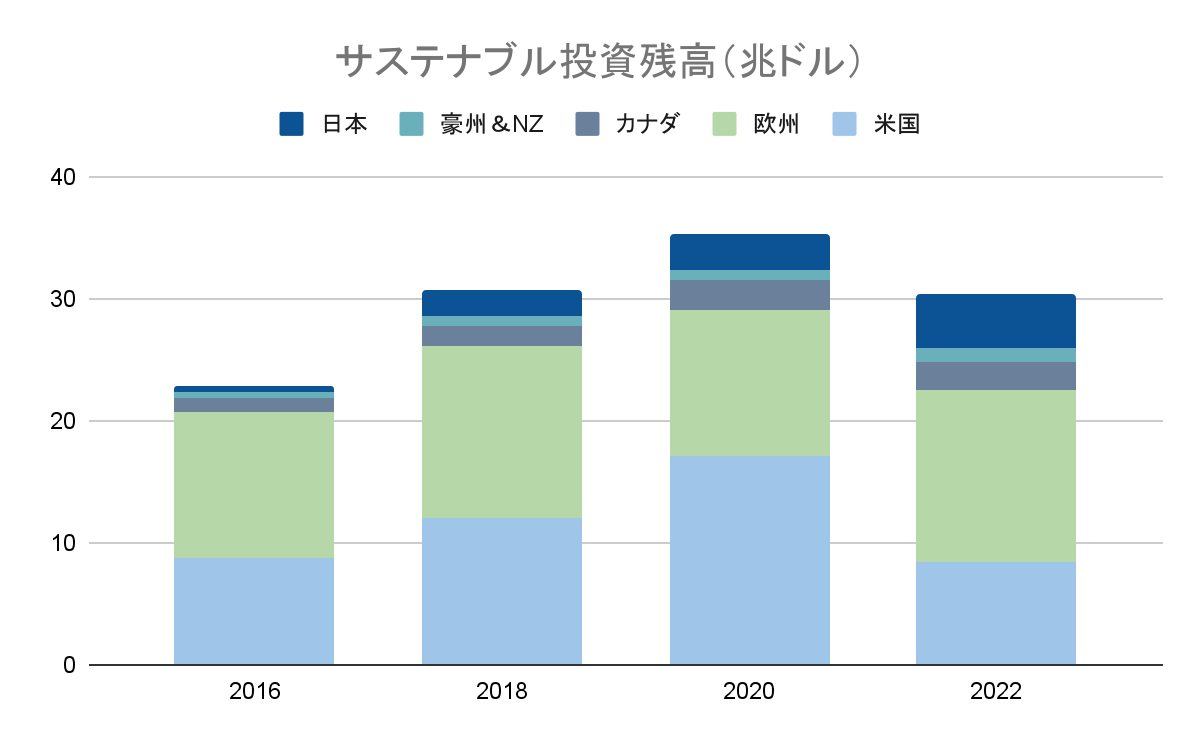

サステナブル投資への注目の高まりから、投資残高は世界的に増加しているように思われますが、実は必ずしもそうであるとは言えません。グラフはGSIAが公表しているグローバル・サステナブル投資レビューによる、各国、地域のサステナブル投資残高です。

図1:サステナブル投資残高

(出典:Global Sustainable Investment Review 2022より著者作成)

図を見ると、2020年から2022年にかけて米国のデータが顕著に低下していることが分かります。これは調査方法の変更を反映するもので、2020年調査まで米国サステナブル投資の大部分を占めていたESGインテグレーションの多くがカウントされなくなったことなどが影響しています。この結果を単に基準が変わったためと捉えることも可能ですが、これまで実態の曖昧な商品がサステナブル投資として扱われてきた可能性もあります。また、国や地域によって評価機関が異なることも全体像を複雑にしています。

一方で、日本国内の投資残高は一貫して伸びています。日本サステナブル投資フォーラム(JSIF)の調査によると、2023年3月末時点でのサステナブル投資合計額は537兆円を超えています[2]。

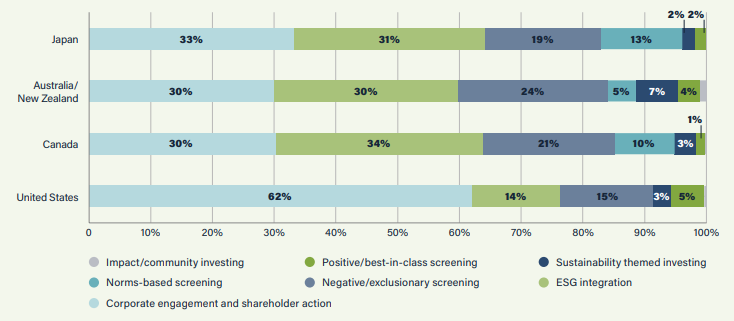

国による違いはサステナブル投資の内訳にも見られます。図2は日本、豪州・ニュージーランド、カナダ、米国におけるサステナブル投資の手法別割合です。

図2:各国のサステナブル投資の内訳

(出典:Global Sustainable Investment Review 2022)

このGSIAレポートでは、欧州の投資内訳は公開されていません。その他の国と地域では、コーポレートエンゲージメント・議決権行使、ESGインテグレーション、ネガティブスクリーニングの3つの手法が8割以上を占めています。日本ではネガティブスクリーニングの割合が比較的少なく、規範に基づくスクリーニングも選択されています。

米国はコーポレートエンゲージメント・議決権行使が62%という特徴的なグラフを示していますが、これは先述した調査方法の変更によりESGインテグレーションの具体的な情報を記載しなかったファンドが除外されることによるものです。

今や市場において無視することができなくなったサステナブルという概念ですが、現時点でもESGスコアの評価や利用方法は様々です。企業側が非財務情報の開示を求められる傾向は今後も続くことが予想されるものの、評価基準の曖昧な情報やグリーンウォッシュの可能性に対してはより厳しい見方がされるようになっていくと考えられます。

サステナブル投資・ESG経営をめぐる課題

ここからは、企業のESG経営、およびその評価システムの課題についてみていきます。情報開示に取り組む企業やサステナブル投資を行う投資主体にとって、以下のようなハードルが存在しています。

情報開示に掛かる労力

第一に、企業のESG情報開示には多くのコストがかかります。国際機関などが策定する情報公開基準の乱立や、求められる開示事項の多様さ、膨大なデータ処理など、必要な情報を整理するだけでも簡単なことではありません。管理職の女性割合など自社内で完結する情報や二酸化炭素排出量など定量的な測定がイメージしやすいものだけではなく、サプライチェーンを遡ったデータを求められたり、社会面の項目など明確な開示基準が確立されていない事項が含まれていたりと、情報をそろえるまでの道のりも様々です。さらに、ESGそのものが多分野に渡る上、データ解析のためのシステム利用や国際基準の精査など求められるスキルの幅が広いため、一般的な企業にとっては適切な担当人材を設置することも課題のひとつとなっています。

実態との乖離

様々な困難の伴うESG情報開示ですが、実際に公表される情報の実態の事業との乖離も指摘されています。また、せっかくデータを集めてもそれを業務改善に活かすことができなければ企業の持続可能性を高めることにはつながりません。2023年に国内企業に対して行われた調査では、55%以上の企業が収集したESGデータを経営の意思決定や事業の現場で活用できていないと回答しています[3]。経営幹部のみではなく、企業としての取り組みに対する従業員全体の意識改革が必要との声もあり、報酬をESGスコアと連動させるなどの方法が世界中の企業で実践されています[4]。

評価の難しさ

上記のようなESG経営の課題から、投資主体にとっても非財務情報を用いて企業を評価することは依然として容易なことではありません。また、評価基準やESG項目の優先度合いが投資家によって異なるため、ESGへの貢献に消極的な企業が市場からの退出を余儀なくされるといった状態には至っていません。投資家や市場の間ではESG評価機関の透明性向上やグリーンウォッシュへの対策を求める声が高まっているほか、リターンの獲得までに長期的な視点を必要とするサステナブル投資における投資目線の確立が課題となっています。

おわりに

本記事では、企業や市場の持続可能性をめぐる動きの中で、サステナブル投資の現状やESG経営の課題に注目しました。ESGレポート作成のための調査、取り組みに留まらず、現状把握や実態の改善、長期的な視点に立った投資のための仕組みが求められています。

aiESGでは、サステナブル投資やESG経営についての基本的な内容から実際の非財務情報の開示に至るまで、サポートいたします。ESG対応にお困りの企業様はぜひお問合せください。

お問い合わせ:

https://aiesg.co.jp/contact/

Bibliography

[1] Definitions for Responsible Investment Approaches (gsi-alliance.org)

[2] JSIF調査2023結果リリース速報.pdf (japansif.com)

[3] ESGデータの収集・開示に係るサーベイ2023|ストラテジックリスク|デロイト トーマツ グループ|Deloitte

[4] 「ESG」と「報酬」に関するグローバル経営者・投資家の意識調査 (pwc.com)

*関連ページ*

Report 一覧 : 規制/基準

https://aiesg.co.jp/report_tag/基準-規制/

【解説】サステナブルファイナンス

〜金融業界における持続可能対応について〜

https://aiesg.co.jp/report/240209_sustainable-finance/

【解説】SFDR:EU サステナブルファイナンス開示規則とは?

~金融商品のESG関連情報開示義務~

https://aiesg.co.jp/report/2301222_sfdr/

【論文解説】環境評価と株価リターンの関係

~投資家は環境経営に取り組んでいない企業を重大なリスクとみなしている~

https://aiesg.co.jp/report/230712_escore_investor/

【解説】アルファベットスープ

〜サステナビリティ基準の乱立と収斂〜

https://aiesg.co.jp/report/2301226_alphabet-soup/